보스턴다이내믹스 풋옵션 시한 임박…현대차 ‘기로’

경제·산업

입력 2025-06-20 17:13:16

수정 2025-06-20 18:16:14

이혜란 기자

0개

[앵커]

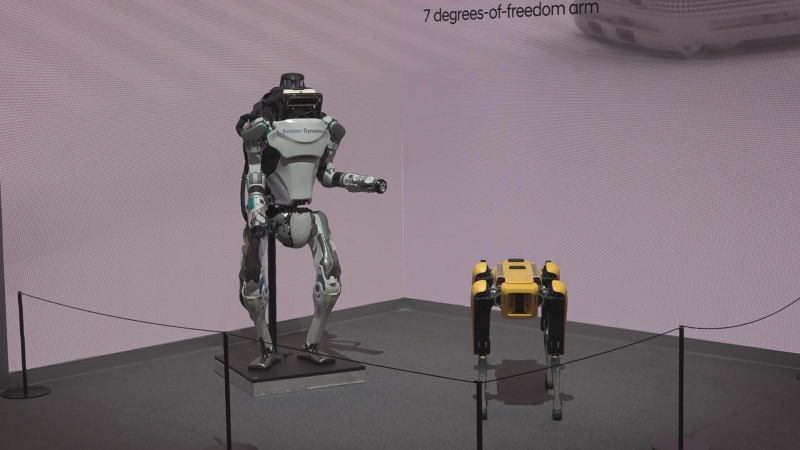

현대차그룹이 인수한 미국 로봇기업 보스턴다이내믹스가 아직 상장에 나서지 않으면서, 기존 주주 소프트뱅크가 보유한 잔여 지분을 되팔 수 있는 풋옵션(매도청구권) 행사 가능성이 커지고 있습니다. 계약 조건에 따라 조만간 결론이 날 수 있어, 시장의 이목이 집중되고 있습니다. 이혜란 기잡니다.

[기자]

보스턴다이내믹스 상장 지연으로 소프트뱅크의 풋옵션 행사 가능성이 거론되고 있습니다.

현대차그룹은 2021년 6월 미국 로봇 기업 보스턴다이내믹스의 지분 80%를 9963억 원에 인수했습니다.

당시 계약에는 인수일 기준 4년 내 상장이 이뤄지지 않을 경우, 소프트뱅크가 보유 지분을 현대차에 팔 수 있는 ‘풋옵션’ 조항이 포함됐습니다.

유상증자를 거치며 현대차그룹의 지분은 88%까지 확대된 상황.

현재 소프트뱅크의 보유 지분은 12%입니다.

하지만 현대차그룹은 아직까지 IPO 준비에 나서지 않아, 소프트뱅크가 조만간 잔여 지분에 대한 풋옵션을 행사할 가능성이 제기됩니다.

다만, 계약엔 인수 후 5년 내 행사할 수 있는 예외 조항도 있어, 소프트뱅크가 상장 후 더 높은 기업가치를 기대하며 1년을 더 기다릴 수도 있다는 관측도 있습니다.

하지만 상장을 위해서는 실적 개선이 관건.

보스턴다이내믹스의 올해 1분기 매출은 357억 원, 순손실은 1197억 원으로, 누적 손실이 계속 확대되는 추세입니다.

지분 인수를 택하면 로봇 사업의 전략적 독립성은 확보할 수 있지만, 재무적 부담은 전적으로 현대차가 떠안아야 합니다.

iM증권은 어제(19일) 보고서를 통해 “보스턴다이내믹스 상장이 정의선 현대차그룹 회장의 현대모비스 지분 확대를 위한 자금 조달 수단이 될 수 있다”고 분석했습니다.

현대차그룹은 모비스를 중심으로 한 순환출자 구조를 갖고 있어 지배구조 개편을 위해 정 회장이 모비스 지분을 더 확보해야 하는데, 보스턴다이내믹스 보유 지분 20%를 매각할 경우 6~8조 원의 현금 확보가 가능하다는 설명입니다.

이는 공정위가 지적한 순환출자 구조(현대모비스→현대차→기아→현대모비스) 해소와도 맞닿아 있습니다.

업계에선 보스턴다이내믹스의 향방이 단순한 투자 이슈를 넘어, 정의선 회장의 경영권 지분 승계와 그룹의 미래 로봇사업 전략을 좌우할 중대한 분기점이 될 것으로 보고 있습니다.

서울경제TV 이혜란입니다. /rann@sedaily.com

[영상편집 이한얼]

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]

관련뉴스

- 오리온, 초대형 물류 통합센터 ‘진천공장’ 설립에 2280억원 투자

- [위클리비즈] 드디어 애플페이로 대중교통 탄다

- 美 재생에너지 세액공제 축소…한화솔루션 ‘비상’

- 배민 “1만원 이하 수수료 면제”…생색내기 비판

- “3만원대 요금제 88만원 준다”…보조금 경쟁 격화

- 제로스토어, 건강과 저당 큐레이션으로 120호점 눈앞

- 홈플러스 새 주인 찾는다…법원, '회생계획 인가 전 M&A' 허가

- 대원, 키움히어로즈와 2025시즌 동행…파트너십 체결

- ‘주사 없이 mRNA 백신 접종’ 쿼드메디슨 기술, 글로벌 백신포럼서 조명

- 랭킹닭컴, 13주년 맞아 쯔양과 함께하는 ‘킹세일’ 프로모션 진행

댓글

(0)